沖縄住宅ローン☆繰り上げ返済7つのポイント

2020/5/7

沖縄で住宅ローンを組んだはいいものの、毎月の返済に振り回されることは避けたいですよね。

そのためには、漠然と月々の返済額を返していくのではなく、繰り上げ返済計画を立てることで、振り回されることなく、自分がコントロールできます。

そこで今回は、賢い沖縄住宅ローンの繰り上げ返済計画に不可欠な、「返済の種類」や注意点など、7つのポイントをお伝えします。

沖縄住宅ローン☆繰り上げ返済7つのポイント

「繰り上げ返済」とは

そもそもですが、沖縄の住宅ローンを「繰り上げ返済」するとは、まとまった金額を用意し、まとめて返済することを指しています。繰り上げ返済のメリットは、より多くの元金を支払うことです。

【 沖縄の住宅ローン☆繰り上げ返済とは 】

★ 貯金などにより、まとまった返済の目途が経った時に、まとめて元金返済をして借り入れ総額を減らすことを指しています。

→ 繰り上げ返済では元金部分を支払うので、それに伴い利息も軽減されるため、なかには余裕のある月々の返済額を設定し、繰り上げ返済プランを立てる家庭も多いです。

ただし、金融機関によりさまざまながら、沖縄住宅ローン商品では、多くが繰り上げ返済に手数料が掛かりますので、頻繁に繰り上げ返済をするよりも、まとまった金額を計画的に返済します。

繰り上げ返済に適した時期

沖縄の住宅ローンの場合、フラット35に関しては全期間金利固定型ですが、その他では「固定期間選択型」が多いです。

「固定金利選択型」は最初の一定期間を固定金利期間とし、期間満了時に改めて、固定金利か変動金利かを選択します。

この場合は、固定金利期間が終わる時が見直しのタイミングでもあり、繰り上げ返済のタイミングです。

【 沖縄の住宅ローン☆繰り上げ返済の時期 】

★ 繰り上げ返済は元金部分が返済されるので、利息部分が軽減されます。より利息を減らす返済方法を考えるなら、残高が多ければ多いほど、お得です。

→ 「固定金利選択型」の場合には、固定金利期間を終える頃に、他の金融機関や商品への「借り換え」を検討するのも一案です。繰り上げ返済には手数料が掛かりますが、借り換えにより免除・割引も期待できます。

ただし、若い世代に多い沖縄の住宅ローン「ステップ返済型」を契約している場合には、繰り上げ返済をしたがために、毎月の返済額が高くなる可能性もありますので、注意をしてください。

詳しくは後の項で、説明をしていきます。

繰り上げ返済計画前の確認事項

沖縄の住宅ローンでは、金融機関や商品によって、繰り上げ返済に関する決まり事がさまざまです。そのため、事前に直接金融機関に問い合わせるか、書類に目を通して、確認したい事柄があります。

【 沖縄の住宅ローン☆繰り上げ返済の確認事項 】

① 契約後、いつから可能か。

→ 契約後の一定期間は、繰り上げ返済ができない沖縄の住宅ローンもあります。この場合には「いつから」可能なのかを確認してください。

② 申請から実行までの期間

→ 申請から時間が掛かる金融機関も少なくありません。半月~1ヶ月掛かった事例もあるので、予め、申請~実行までの期間の目安を確認しておくとスムーズです。

③ 手数料

→ 「繰り上げ返済手数料」が掛かる金融機関が一般的ですが、その金額はさまざまです。また、最近では手数料ゼロの商品も見受けられるようになりました。

最近の沖縄の人々は、住宅ローンの契約時点で繰り上げ返済計画を立てているケースも多いです。

そうでなくても後々のことまで考えて、住宅ローン契約時に、繰り上げ返済について疑問点をチェックしておくと、良いかもしれません。

繰り上げ返済の種類

沖縄住宅ローンでは、繰り上げ返済に2つの種類があります。どちらの方が得か…、と言う考え方もありますが、状況は家庭によってさまざまですよね。

まずは、「繰り上げ返済をすることで、何を軽減したいのか」を改めて確認して、冷静に判断することが、ポイントです。

【 沖縄の住宅ローン☆繰り上げ返済の種類 】

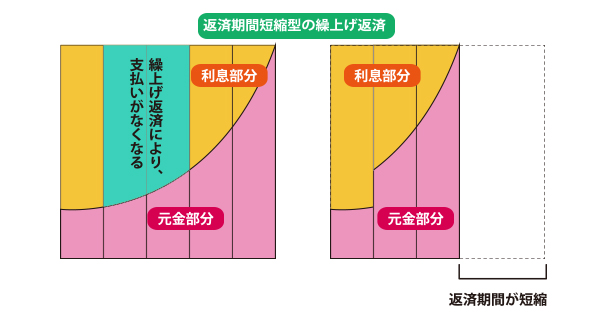

① 返済期間短縮型 … 繰り上げ返済をすることで、月々の返済額は軽減されないものの、「返済期間」が短縮されます。

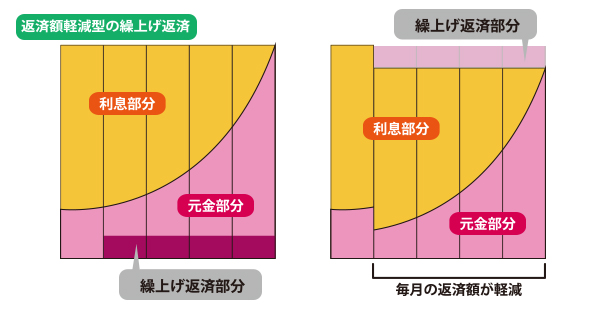

② 返済額軽減型 … 繰り上げ返済をすることで、返済期間は変わらないものの、「月々の返済額」が軽減されます。

家計の収支から、毎月の返済が厳しいようなら、②の返済額軽減パターンがおすすめです。一方、定年退職後まで返済が残っている、…などの家庭では、①の返済期間短縮パターンが、より適切ではないでしょうか。

返済期間短縮型のメリットとデメリット

返済期間短縮型は、当初の予定通りの返済計画のなか、繰り上げ返済された元金部分だけ短縮されることになるので、その分の利息がまるまるなくなります。

5年間分の元金を支払った場合、その5年分の利息まで得をするので、完済した時の利息の支払い総額は、「返済額軽減型」よりも少ないです。

【 沖縄の住宅ローン☆返済期間短縮型 】

《 メリット 》

・ 完済時の利息の支払い総額は、返済額軽減型よりも得をします。

・ 支払い期間が短くなります。

(定年後も返済が残る方や、教育資金との両立が難しい方は、先に完済することで、人生設計がより立てやすいです。)

《 デメリット 》

・ 繰り上げ返済により返済期間を短縮すると、後々の延長が難しいです。

・ 目の前の暮らしでは、月々の返済負担は変わりません。

・ 「ステップ返済」の場合、短縮により月々の返済額が上がるタイミングが早まります。

返済額軽減型のメリットとデメリット

返済額軽減型の繰り上げ返済は、子どもの成長による学費の変化など、契約当初よりも家計がひっ迫している家庭には、月々のローン返済額が低くなるため、おすすめです。

目の前の家計は緩和される一方、完済後の利息支払い総額で考えると、前述した「返済期間短縮型」の方が低く、返済額軽減型がより高くなります。

【 沖縄の住宅ローン☆返済額軽減型 】

《 メリット 》

・ 月々の返済額が軽減されるため、家計が緩和される。

・ 「ステップ返済型」でも返済計画は変わらない。

《 デメリット 》

・ 利息支払い総額は、返済期間短縮型よりも高くなる。

・ 返済期間は変わらない。

子どもが幼いうちに組んだ沖縄の住宅ローンの場合、高校・大学と子どもの年齢が上がることで、思いのほか教育費が掛かって、家計がひっ迫するケースは少なくありません。

学資ローンとの両立が必要になる家庭もあるので、返済額軽減型の繰り上げ返済を計画的に行い、子どもが高校・大学へ進学する前に、月々の住宅ローン返済額を軽減するケースも多いです。

「ステップ返済型」の注意点

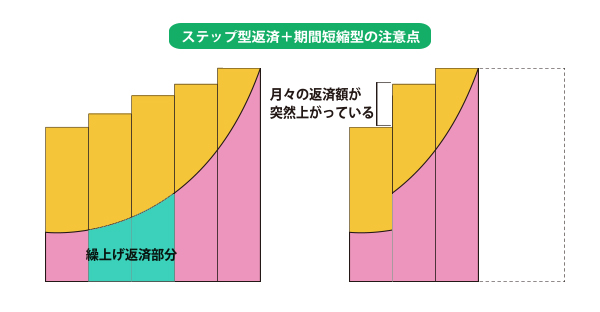

「ステップ返済型」は、まだ就職して間もないなどの理由で、収入が少ない時代の若い世代に多い、沖縄の住宅ローン商品のひとつです。

後々、年齢を重ねるとともに出世して収入も増えることを見込んで、段階的に月々の返済額を高くします。

この「ステップ返済型」沖縄の住宅ローンで、「返済期間短縮型」の繰り上げ返済を行う場合に、予め把握しておきたい、注意点がコチラです。

【 沖縄の住宅ローン☆ステップ返済型 】

★ 「返済期間短縮型」の繰り上げ返済は、返済した年から適応する年数が抜け落ちる形で短縮されます。

→ 期間が短縮されるため、次のステップが繰り上げられ、突然月々の返済額が上がることにもなり兼ねません。

家計に余裕があり予め把握した上での、返済期間短縮型の繰り上げ返済であれば問題はありませんが、まだ月々の返済額が上がることに抵抗があるのであれば、返済額軽減型の方が安心です。

沖縄の住宅ローン☆コチラの記事もチェック!

いかがでしたでしょうか、今日は沖縄の住宅ローンの賢い返済計画、「繰り上げ返済」について、基本事項を詳しくお伝えしました。

沖縄の住宅ローンは、そもそもの借り入れ金額が3000万円、4000万円と高いために、利息も重要な要素です。一方で、例え利息総額が高くなったとしても、「返済し続けることができるのか」も意識しなくてはなりません。

また、繰り上げ返済手数料に関しては、「申請まで、あまり意識していなかった」との声も多いです。

沖縄の住宅ローン契約時に、毎月の貯蓄額まで検討してバランスを取り、計画的に繰り上げ返済を進めて行くと、より効果的な対策を取ることができます。

まとめ

繰り上げ返済の基礎知識

・まとまった金額を返済して元金を減らす

・手数料や繰り上げ返済の決まりを確認する

・「期間短縮型」と「返済額軽減型」がある

・利息総額がより低くなるのは「期間短縮型」

・月々の家計にゆとりを持ちたいなら「返済額軽減型」

・期間を短縮したいなら「期間短縮型」

・ステップ返済の住宅ローンは返済額軽減型がより安心