【沖縄の不動産相続】土地の相続税を計算する評価額を求める基準

2022/1/15

沖縄では土地や家の相続が多いですよね。沖縄では土地相続の他、築年数が古い沖縄の実家を相続すると、家を解体して更地にし売却する事例は多くあります。

軍用地は全く計算方法が異なりますが、沖縄で一般的な土地を相続した場合、相続税は固定資産税評価額をベースに算出される税額です。

では、沖縄で土地の相続税を算出するための評価額の出し方には、どのような基準があるのでしょうか。今回は沖縄で不動産を相続した場合、相続税を割り出すための評価額の出し方をお伝えします。どうぞ参考にしてください。

【沖縄の不動産相続】

土地の相続税を計算する評価額を求める基準

評価額の基準「路線価」とは

一般的に家を売却する時には仲介不動産会社に相談をして査定をしてもらいます。その査定額を目安に販売価格を設定しますが、沖縄で土地相続をした場合、相続税を計算する場合には「路線価」が基準です。

「路線価」は毎年変わりますが、では「路線価」とはどのようなものなのでしょうか。

【 沖縄で土地を相続☆「路線価」とは 】

● 「路線価」とは道路の価格です。道路それぞれに価格を設定し、沖縄で土地相続をした場合には、その土地が道路にどれだけ面しているかで算出します。

→ 変更される路線価は、国税庁で発表していますので、最初に確認をしておくと目安も付けやすいでしょう。

※ 参考ホームページ:国税庁「路線価/評価倍率表」

詳しくは後述しますが、同じ敷地面積でも細長い土地や扇形の土地、三角形の土地などは売り手も付きにくく、沖縄で土地相続をしても実際に売却する時の査定額は低くなりがちですよね。

この点は後々で「補正率」によって修正されますので、あくまでも基本的な長方形や正方形で、沖縄で土地相続をしても売却しやすい形状のものに適用します。

「路線価」の計算方法

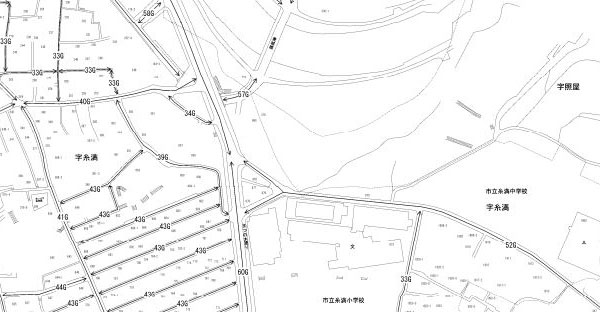

※画像:国税庁:財産評価基準書「路線価図・評価倍率表」より

ただ、沖縄で土地を相続して国税庁の「路線価/評価倍率表」を確認したところで、見ただけでは評価額kの算出方法が分かりにくい方も多いのではないでしょうか。

沖縄で土地の相続税を算出する「路線価/評価倍率表」は地図上に1㎡に対して表記されています。

【 沖縄で土地を相続☆路線価の計算方法 】

● 例えば、沖縄県糸満市で土地を相続した場合、国税庁の「路線価/評価倍率表」では下記のような地図と数字が確認できました。

→ 地図上には「43G」とありますが、数字は1,000円単位での表記です。そのため「43G」の場合、1㎡当たりの評価額は「43×1,000円=43,000円」、43,000円/㎡となります。

ですから「43G」のエリアでは43,000円/㎡ですから、沖縄で相続した土地面積をこれに掛ければ良い訳です。

【 沖縄で土地を相続☆土地評価額の算出方法 】

● 国税庁「路線価/評価倍率表」の地図上で「43G」だった場合、43,000円/㎡ですから、120㎡の土地を沖縄で相続した場合には下記の計算で算出できます。

→ 43,000円(/㎡)×120(㎡)=5160,000円(516万円)

以上が沖縄で土地相続をした場合のシンプルな算出方法ですが、これはあくまでも土地自体もシンプルなケースです。

ちなみに数字の横にあるアルファベット(「43G」の「G」など)は借地権割合と言って、土地を貸している場合に相続税が安くなる割合(売却などが自由にできないため)を示しています。

※ 「43G」の場合は30%を意味しますが、詳しくは別記事「【沖縄の不動産相続】貸している土地の相続税はどうなるの?」でお伝えしていますので、コチラを合わせてご参照ください。

補正率で調整する

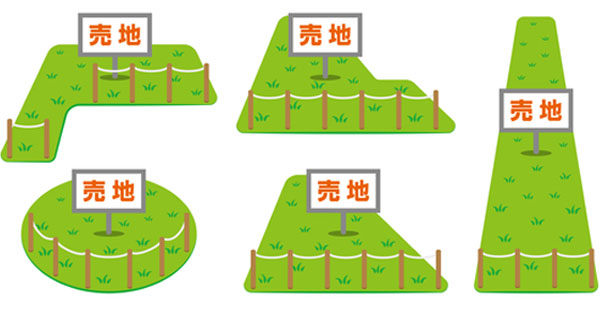

前に触れたように沖縄でも相続した土地は一律でシンプルな土地とは限りません。さまざまな形状やパターンがあるでしょう。

【 沖縄で土地を相続☆さまざまな形状 】

(1) 道路に面する部分が狭く、奥行きがある

(2) 道路に面する部分が広く、奥行きが狭い

(3) 扇形や三角形など、変形した土地

(4) 角地に立つ土地で、二つの面が道路に面している

(5) 利用価値が高い土地

…沖縄で相続した土地がこのようなものの場合、不公平感がありますよね。

このような土地に対しては「補正率」で評価額を調整します。多くは沖縄で相続した土地の評価額を下げ、相続税を低くするために補正率で調整するものの、(4)や(5)の角地のように立地環境が良く利用価値が高い土地に関しては評価額を上げるための補正です。

この補正率ですが、上記のような沖縄で相続した土地の形状やパターンによって、いくつかの補正率に分かれています。

【 沖縄で土地を相続☆補正率の種類 】

(1) 奥行がある土地→ 奥行長大補正率

(2) 道路に面する部分(間口)が狭い土地→ 間口狭小補正率

(3) 扇形や三角形など、変形した土地→ 不整形地補正率

…などなどです。

ただ沖縄で相続した土地を評価するには、形状ばかりでは判断できません。例えば崖に面していれば売却時の査定額は下がりますし、墓地に隣接していたり、土地の歴史(盆地/沼地など)なども、実際の売却では査定額が下がるポイントです。

このような点は上記の計算をベースに、「更生の請求」による還付が可能になりますが、詳しくは別記事「沖縄で相続した実家を更地にして売却☆土地評価が下がる項目とは」をご参照ください。

路線価が設定されていない土地もある

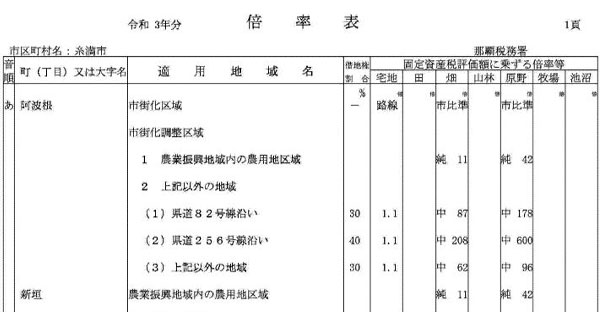

※画像:国税庁:財産評価基準書「路線価図・評価倍率表」より

ただ沖縄で土地を相続した時、しばしば国税庁「路線価/評価倍率表」を確認しても、路線価が記載されていないエリアもあるでしょう。

このような場合はどのように評価額及び相続税を算出すれば良いでしょうか。

【 沖縄で土地を相続☆路線価のない土地の評価額 】

● この場合は地域で指定する「倍率方式」で評価額を算出してください。「倍率方式」は地域で指定される「評価倍率表」からチェックします。

※ 評価倍率をチェックした後の計算式はコチラです。→ 固定資産税評価額 × 評価倍率

沖縄で土地の相続をした場合に相続税を算出したい場合には、以上のような流れで算出してください。

ただし相続税は固定資産税評価額をベースに算出しますが、時価(実際の売却額)とは違います。

沖縄で土地や不動産を相続して現金化する場合には、相続税を支払った後、売却活動に入りますので、信頼できる仲介不動産会社を選び相談して、査定依頼をする流れです。

いかがでしたでしょうか、今回は沖縄で土地を相続した場合の相続税を算出するために不可欠な、評価額を求めるための計算方法をお伝えしました。

沖縄では相続経験がないと「路線価」の言葉自体を知らない方も多いため、最初は難しく考えやすい傾向がありますが、形状や立地などさまざまな要素があるものの、目安を割り出すのはシンプルです。

評価額を算出する仕組みを理解することで、遺産分割協議がスムーズに進むなどの事例も多くありますので、予め沖縄で相続した(する予定の)土地評価額と相続税額の目安だけでも求めてみてはいかがでしょうか。

まとめ

相続した土地の評価額を算出する基準

・国税庁「路線価/評価倍率表」で路線価を確認する

・路線価は1,000円/㎡単位

・土地に1,000円(㎡)を掛ける

・特殊な形状の場合補正率で補正する

・路線価がない場合、評価倍率表から計算する

・賃貸の場合、指定した割合に倣い安くなる

・査定に悪い要素がある場合、更生の請求により還付される