相続税対策にマンション購入がいいって本当?その理由と仕組みを解説

2022/8/21

相続税対策としてマンションを購入する人が増えましたよね。

ではなぜ「相続税対策としてマンションを購入する」必要があるのでしょうか。

そもそも相続対策ではマンションでなくとも、不動産を購入する事例はあります。

この場合、相続税評価額が時価と比較すると低くなるため相続税額も下がる、…などの考え方がありますが、それ以外にマンションならではの対策があるのかも気に掛かりますよね。

そこで今回は、相続対策でマンションを購入する理由と仕組みを合わせて解説します。

相続税対策にマンション購入がいいって本当?

その理由と仕組みを解説

相続税対策でマンションを購入する理由

まず、冒頭でお伝えしたように相続税対策では、マンションに限らず不動産を購入すると、相続税を算出する相続税評価額が下がります。

<相続税評価額が基準>

●不動産の相続税を算出する基準である、相続税評価額が時価よりも低い傾向にある。

被相続人から相続されるのは、現金だけではなく不動産財産もありますよね。

現金で資産を保有するよりも同額のマンションを購入した方が、時価(実際に売買される金額)よりも、相続税評価額が低く見積もる傾向です。

そのため比例的に相続税評価額を基準に算出された相続税額も下がることになります。

相続税対策の仕組み

次に相続税対策にマンション購入が有効な仕組みを解説します。

上記の相続税対策はマンションに限らず、戸建て住宅も含めた全ての不動産財産でできる対策です。

そのなかでも相続税対策に不動産を買うならマンションが良い、その仕組みには、どのような事柄があるのでしょうか。

<相続税対策にマンション購入が良い仕組み>

(1)相続税対策は、課税評価額を低くすること

(2)土地・建物は、課税評価が現金よりも低い

(3)不動産の中でもマンション購入がオススメ

(4)購入したマンションは賃貸にする

(5)マンション購入は金融機関のローンを利用

また相続税対策としてマンション購入を検討するならば、分譲マンションよりも区分マンションが良いとも言われます。

・区分マンション…目的が投資や相続対策目的(賃貸物件など)

・分譲マンション…目的が居住(一般的な住まい)

ちなみに一棟まるまる購入するマンションではなく一室を購入した場合の呼び名です。

相続税対策に分譲マンションよりも区分マンションを選ぶのには、区分マンションが人に貸す「貸家評価」で相続税評価額が算出されるためで、減額されます。

それでは、残りの上記5つを順に解説します。

(1)相続税対策は、課税評価額を低くすること

相続税対策にマンションを購入する仕組みの1つとして、課税評価額が低くなるからくりもあります。

相続税は相続税評価額が高くなれば高くなるほど税率も高くなるためです。

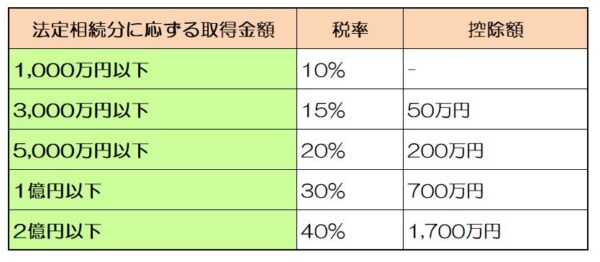

相続税の税率は以下になります。

<相続税対策にマンション購入、課税評価額>

この表を見るとすぐ分かりますが、相続税評価額を少しでも低くすることで、税率も低くなります。

(2)土地・建物は、課税評価が現金よりも低い

相続税対策にマンション購入を選ぶのは、「相続税評価額」が低くなるためですよね。

この「相続税評価額」は相続税を求める金額で、ベースとなっているため、相続税対策に繋がります。

それでは「相続税評価額」は、何を基準に算出されるのでしょうか。

<相続税対策にマンション購入、評価額の基準>

・土地…路線価

・建物…固定資産税評価額

不動産は土地と建物に分けて評価額を出します。

これはマンションであっても同じで、マンションの所有者は購入した部屋に対する「持ち分割合」も所有しており、双方は売却時にも切り離すことはできません。

●建物の固定資産税評価額は、自治体が決定する金額です。

したがって、土地や建物のの相続税を求める金額は実際の価値よりも低く設定されていることになります。

(3)マンション購入が特に良い仕組み

では、相続税対策に不動産を購入する際、マンションが特に良いのはなぜでしょうか。

これは(分譲)マンションの場合、上記「持ち分割合」に相当する土地の保有面積で評価されるためです。

<相続税対策に、特にマンションが選ばれる仕組み>

・戸建て不動産…敷地面積で算出

・マンション購入…持ち分割合で算出

※持ち分割合で算出される保有面積は実際の居住面積よりも小さく、差も大きい傾向です。

不動産財産として経年劣化により年数を重ねるごとに価値が下がる建物は、土地よりも評価額は低くなります。

反対に考えると、土地の相続税評価額を少しでも下げることで、相続税評価額も低いためです。

(4)相続税対策なら、マンションは賃貸にする

さらに相続税対策でマンションを購入した場合、賃貸に出して「区分マンション」として相続することで、更なる相続税評価額を下げる見込みがあるでしょう。

<相続税対策にマンションは賃貸に>

●賃貸にすることで下記が適用

・借地権割合

・借家権割合

借地権割合や借家権割合が適用されることで、相続税評価額をさらに下げることができます。

しかし空室の場合は賃貸割合が下がる点には注意をしてください。

空室は相続税評価額が下がりません。

(5)マンション購入は金融機関のローンを利用

また相続税対策にマンションを購入する場合、金融機関のローンを利用する人が多いです。

<相続税対策ではマンション購入をローンで>

●金融機関から借入をすることにより、債務控除が受けられる対象となります。

※債務控除を受けることで、相続財産の計算時に資産からの差し引きが可能です。

ただし金融機関から借りた借金には利息も付きますよね。

利息分も含めて返済するので、この点も考慮して検討すると良いでしょう。

相続税対策でマンションを購入する際の注意点

相続税対策でマンション購入する際、購入した後のことを考えず、「不要になったら売ればいい」と考える人も多いのではないでしょうか。

<相続税対策でマンションを購入する注意点>

●相続を済ませた後、マンションの売却を検討するならば、相続税対策だからと油断せず、住み心地の良い住まいを購入することも、ポイントのひとつです。

→相続税評価額は時価よりも低い傾向ではありますが、売却しようとしても買い手がいなければ話になりません。

また、相続を済ませた後にすぐ売却しようとしても、計画通りに売却できる訳でもない点まで想定して計画を進めると良いでしょう。

●マンションは築5年以内が売却しやすい

もちろん魅力的な物件で有れば、即買い手は見つかりやすいです。

しかし魅力を感じない物件の場合は買い手がつかずに、マンション自体の価値が下がってしまいます。

最後に

いかがでしたでしょうか、今回は相続税対策にマンションを購入する人が多い理由を、相続税額が算出される仕組みとともにお伝えしました。

現金や預貯金として残すよりも、戸建て住宅などの不動産財産が相続税対策としては良く、そのなかでも分譲マンションは持ち分割合の関係から、より相続税を節約できます。

さらに他人に貸し出す区分マンションは、より相続税額を節約できますが、区分マンションとして購入しても、相続時に空き家であれば、相続税額は変わりません。

ただ不動産の性質上、築年数が経つほど価値も下がります。

マンションを購入する時は内装や間取りを見て人気が見込める物件を選ぶと良いでしょう。

人気のある物件を探す・収益化となれば、素人では難しい問題かもしれません。

この場合には、不動産のプロに相談してみるのもおすすめです。

まとめ

相続税対策にマンション購入が良い仕組み

・相続税対策は、課税評価額を低くすること

・土地・建物は、課税評価が現金よりも低い

・不動産の中でもマンション購入がオススメ

・賃貸にすると相続税評価額をさらに低くできる

(相続時に空き家だと対策ができない)

・マンション購入は金融機関のローンを利用